钻石被称为“变化无常世界中永恒的珠宝”,其产业价值链各个环节分工明确而又紧密联系,主要包括钻石毛坯的开采与销售、钻石切磨和、钻石首饰制造与零售。

最近安特卫普世界钻石中心(AWDC)与贝恩公司(Bain&Company)联合发布《2015年度全球钻石产业报告》,报告涵盖了钻石产业的各个方面,其数据主要来自AWDC、贝恩公司的调研,金伯利进程资料(Kimberley Process,毛坯钻石进出口贸易所实施的一项监管制度)和DeBeers等机构发布的信息等,旨在梳理过去一年中全球钻石产业链的发展,展望未来趋势。这是AWDC与贝恩公司连续第五年发布该报告,数据截止2015年3季度。

关于钻石的报告要点:钻石产业最新发展

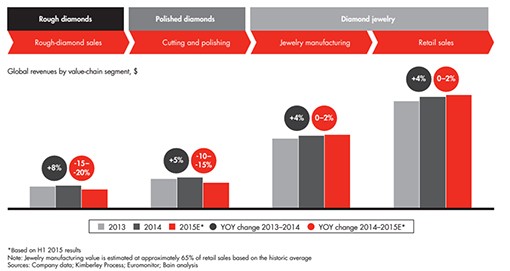

2014年全球钻石产业价值链收入小幅增长,其中钻石毛坯销售较上年增长8%,成品钻石增长5%,钻石首饰零售增幅为4%;2014年下半年开始市场需求放缓,预计2015年钻石毛坯及成品钻石将出现大幅度下降。

钻石产业的短期衰退主要来自于中国宏观经济的下行压力导致的中国消费者的需求下降,库存增加,进而引起全球钻石产业各个环节的连锁反应。钻石成品和钻石毛坯价格持续走低,2015年3季度末的钻石成品及钻石毛坯价格较2014年5月分别下降12%和23%、较2015年初分别下降8%和15%。

长期来看,钻石产业总体趋势仍旧乐观。根据贝恩的预测,从2019年开始市场需求将开始大于供给。依赖美国稳定的经济基本面和中国及印度中产阶级的崛起,钻石毛坯的需求将从近期的颓势中复苏并保持年均3%~4%的增速;而钻石毛坯的供给将以每年1%~2%的速度减少持续到2030年。

关于钻石的报告要点:钻石产业价值链

“钻石毛坯的开采与销售”

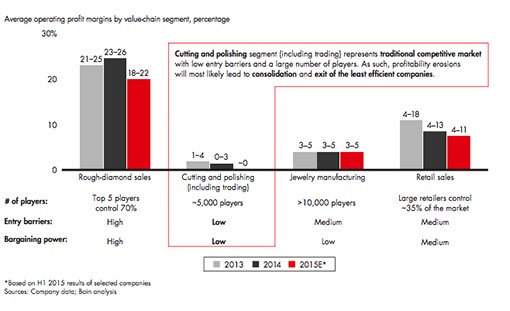

钻石毛坯开采环节属于垄断竞争市场,主要由五大巨头ALROSA、De Beers、Rio Tinto、Dominion Diamond和Petra Diamonds所垄断,市场份额超过70%。

2014年全球钻石毛坯收入较去年提高8%,De Beers、ALROSA 和Dominion Diamond 贡献了90%的增长。2014年整体开采量降低4%,低于1.25亿克拉,主要来自于澳洲和非洲地区的产量下降。由于砂矿恶化以及缺乏资金、技术投入,津巴布韦地区产量下降尤为严重。

2015年上半年开采量同比上升7%,但钻石毛坯价格跳水,致使五大生产商销售收入均大幅下降,降幅在21%~27%不等;预计全年销售额将下降15%~20%。

“钻石切磨”

2014年全球钻石切磨收入较上年增长近5%,其中中国和印度在钻石切磨环节的市场份额占比上升至85%。比利时、以色列和美国作为传统钻石切磨中心,主要加工高附加值的钻石,但它们的市场份额正慢慢向印度转移。目前大于一克拉的钻石40%在印度进行切磨抛光。

下游钻石首饰销售疲软和库存压力致使2015年钻石切磨行业出现显著下滑,经营利润率几乎为零,一些小型加工商陆续倒闭,预计未来行业会经历一系列整合。业绩表现相对稳定的是那些专业加工某一特定宝石的加工商以及开始向下游钻石首饰销售延伸的公司。

“钻石首饰制造与零售”

2014年全球钻石首饰零售收入较上年增加4%,美国成为增长的主要引擎;2014年中国销售收入增长6%,但从2014年下半年开始增速下降明显。

2015年全球钻石首饰零售收入增长预计为2%。中国市场由于股市崩盘消费者信心受挫,人民币贬值造成实际购买力下降以及港澳地区旅游业萧条的因素,钻石首饰零售不容乐观。

关于钻石的报告要点:钻石行业面临的挑战

处于产业链中游的钻石切磨环节进入壁垒相对低,其利润空间正不断被上下游侵蚀,大量加工商倒闭可能会造成产业链脱节,预计行业会经历一系列整合。

长期需求不明确。以奢侈品作为身份象征的消费时代已一去不复返,而新一代消费者对于钻石的消费需求尚不明确,钻石作为投资品的价值也尚未确立。行业需要携手提供更透明的行业数据,并进行更多整体行业营销来刺激需求。

合成品鱼目混珠造成消费者信心下降,这要求行业加强认证体系,广泛采用检测设备,同时加强法律法规对于合成钻石的界定。